Prowadzisz firmę i planujesz wziąć kredyt hipoteczny? Pewnie zastanawiasz się, co w takiej sytuacji wpływa na zdolność kredytową, o której mogłeś przeczytać w artykule: Zdolność kredytowa, czyli o szansach na kredyt hipoteczny. Wspominałem wówczas, że prowadząc własną działalność gospodarczą należy spełnić różne dodatkowe warunki, by taką zdolność uzyskać. I tu mam dla Ciebie dwie wiadomości – złą i dobrą. Zacznę od tej pierwszej. Mając firmę trudniej uzyskać kredyt na mieszkanie niż pracując na umowę o pracę u kogoś na etacie. Teraz ta dobra wieść – przygotowałem dla Ciebie listę 7 punktów, które każdy Bank bierze pod uwagę. Zanim zapoznasz się z tymi punktami warto byś dowiedział się, co stoi za tym, że Banki „lepiej” zapatrują się na umowy o pracę, aniżeli własną działalność gospodarczą.

Płynność finansowa na pierwszym miejscu

Niektórzy powiedzą – przewrotna logika, inni natomiast – czysta logika. Jedno jest pewne, Bank pożyczając Ci pieniądze musi mieć pewność, że będą oddawane regularnie, a tym samym, iż posiadasz płynność finansową. Mając na uwadze, iż globalny rynek ulega różnym przekształceniom, które ową płynność mogą zaburzyć, stawia przedsiębiorcom bardziej restrykcyjne wymagania by uzyskać zgodę na kredyt. Skoro już o tych kwestiach mowa, przejdę teraz do wspomnianej wcześniej listy 7 rzeczy, które są poddawane analizie przez Bank, jeśli prowadzisz firmę i starasz się o kredyt hipoteczny.

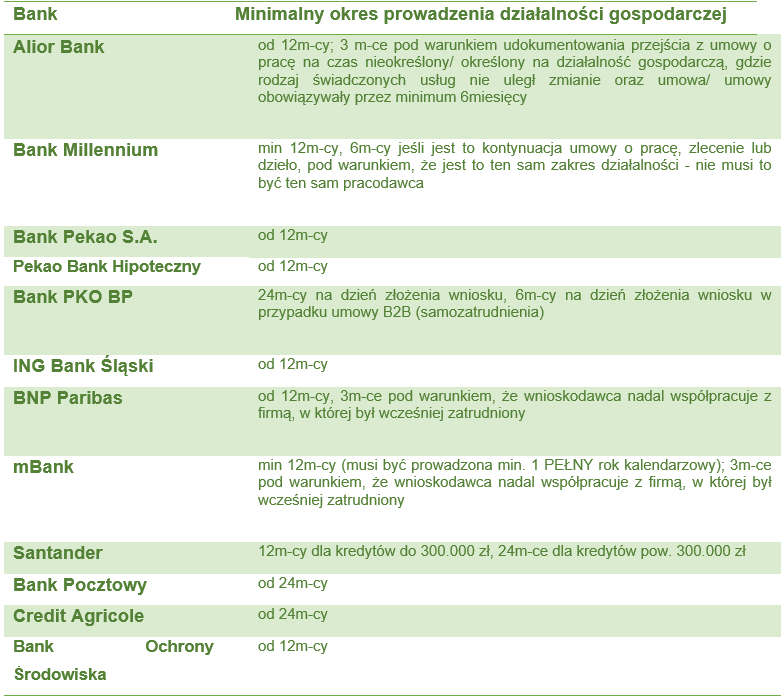

1. Wymagany czas prowadzenia działalności gospodarczej

12 miesięcy – tyle wynosi minimalny, wymagany przez większość Banków, okres uzyskiwania dochodów przez Twoją firmę. Niektóre Banki oczekują udokumentowania prowadzenia działalności gospodarczej przez 24 miesiące. Są jednak wyjątki. Jeśli prowadzisz firmę w branży, w której pracowałeś wcześniej na etacie lub działasz na rzecz byłego pracodawcy, Bank może spojrzeć na to nieco przychylniej i zaakceptować „biznes” trwający już od 3 miesięcy.

2. Zobowiązania kredytowe firmy

Prowadząc własną działalność gospodarczą bank również zapyta Cię o Twoje zobowiązania kredytowe. Oprócz tych prywatnych na zdolność kredytową mają wpływ również te zaciągnięte w ramach prowadzonej firmy. Zalicza się do nich:

-> Kredyt inwestycyjny na firmę,

-> Kredyt ratalny na bieżące prowadzenie działalności gospodarczej,

-> Kredyt obrotowy,

-> Firmowe karty kredytowe,

-> Udzielone gwarancje,

-> Leasing finansowy (leasing operacyjny nie wpływa na zdolność kredytową, gdyż jest on np. ewidencjonowany w KPIR).

Musisz liczyć się z tym, że wyżej wymienione zobowiązania znacząco mogą obniżyć Twoją zdolność kredytową przy ubieganiu się o kredyt hipoteczny.

3. Kluczowe dokumenty

W przypadku umowy o pracę bank od Ciebie wymaga wypełnionego formularza wystawionego przez pracodawcę odnośnie Twoich średniomiesięcznych dochodów z 3 lub 6 m-cy i ewentualnie potwierdzenia wpłaty wynagrodzenia na konto. Lista dokumentów jest więc dosyć krótka. W przypadku działalności gospodarczej podstawowym dokumentem jaki Bank poprosi do analizy to roczne zeznanie podatkowe PIT. Kilka Banków nawet będzie wymagało PIT-u za dwa ostanie lata. Oprócz zeznania podatkowego musisz przygotować się jeszcze na kilka dodatkowych „kwitów”. W zależności od formy rozliczenia z Urzędem Skarbowym mogą to być następujące dokumenty:

-> podsumowanie wszystkich rozliczonych miesięcy w podatkowej książce przychodów i rozchodów (KPIR) za bieżąc rok,

-> podsumowanie wszystkich rozliczonych miesięcy w podatkowej książce przychodów i rozchodów (KPIR) za ubiegły rok,

-> szczegółową książkę przychodów i rozchodów (KPIR) za ostatni rozliczony miesiąc bieżącego roku,

-> szczegółową książkę przychodów i rozchodów (KPIR) za ostatni rozliczony miesiąc ubiegłego roku

-> ewidencję środków trwałych,

-> tabelę amortyzacyjną,

-> podsumowanie wszystkich rozliczonych miesięcy z ewidencji sprzedaży (dotyczy ryczałtu),

-> decyzja urzędu skarbowego ustalająca wysokość podatku (dotyczy karty podatkowej) ,

-> Bilans i Rachunek zysków i Strat (dotyczy pełnej rachunkowości),

-> umowa spółki jeśli działalność prowadzona jest np. w formie spółki cywilnej,

-> aktualny odpis z rejestru przedsiębiorców (KRS) lub zaświadczenie o wpisie do ewidencji działalności gospodarczej (CEiDG),

-> zaświadczenie z Urzędu Skarbowego o braku zaległości z zobowiązaniami podatkowymi,

-> zaświadczenie z ZUS o braku zaległości z tytułu składek na ubezpieczenie społeczne i zdrowotne.

Jak widzisz lista dokumentów jest znacznie bardziej rozbudowana niż przy ubieganiu się o kredyt hipoteczny osoby będącej „na etacie”. Dodatkowo banki mogą poprosić Cię również o zaświadczenia dotyczące terminowości obsługi zobowiązań kredytowych zaciągniętych w ramach prowadzonej działalności gospodarczej oraz wyciągi z konta firmowego.

4. Branża firmy, a ocena zdolności kredytowej

Już wiesz, że banki bardziej rygorystycznie podchodzą do kredytobiorców, którzy osiągają dochód z prowadzonej działalności gospodarczej. Lista wymaganych dokumentów tez jest zdecydowanie bardziej obszerna niż w przypadku etatu. Oprócz tego banki bardziej preferują jedne branże, inne zaś nie cieszą się ich sympatią.

Do tej pierwszej grupy ( tej lubianej przez banki ) należą:

-lekarz prowadzący indywidualną praktykę lekarską,

-weterynarz prowadzący własną przychodnię weterynaryjną,

-radca prawny lub adwokat posiadający kancelarie prawne,

-księgowy, doradca podatkowy, biegły rewident,

-informatyk rozliczający się ze świadczonych usług w ramach prowadzonej działalności gospodarczej.

Do tego drugiego grona ( mniej lubianego ) zalicza się firmy z branży:

-deweloperskiej,

-budowlanej,

-związanej z hazardem,

-dotyczącej handlu tytoniem lub bronią.

Obecnie, co ma oczywiście związek z pandemią koronawirusa większość banków dość ostrożnie podchodzi do kredytowania następujących branż:

-gastronomicznej,

-turystycznej,

-eventowej,

-HoReCa,

-działalności usługowej związanej z poprawą kondycji fizycznej (siłownie, fitness),

-fryzjerskiej, jak również związanej z wszelkiego rodzaju zabiegami kosmetycznym (SPA).

5. Rodzaj prowadzonej księgowości

Tak, nawet rodzaj prowadzonej księgowości jest brany pod uwagę przez Banki przy ocenie zdolności kredytowej. Rozliczanie w formie ryczałtu lub karty podatkowej wiąże się zazwyczaj z mniejszym prawdopodobieństwem otrzymania kredytu na mieszkanie, aniżeli w przypadku rozliczania się poprzez Księgę Przychodów i Rozchodów, bądź korzystanie z pełnej księgowości.

6. Strata księgowa z tytułu prowadzenia działalności

Wykazanie takiej starty jest równoznaczne z niemożliwością uzyskania kredytu hipotecznego. Dla Banku bowiem jest to informacja, że nie jesteś w stanie regularnie spłacać kredytu hipotecznego w przyszłości. Sposobem na uporanie się z tą przeszkodą na drodze do celu jakim jest kredyt hipoteczny, może okazać się wykazanie, że owa strata pochodzi np. z nakładów inwestycyjnych i wysokiej amortyzacji uwzględnionej w księgach rachunkowych. Jeśli jest to strata z bieżącej działalności gospodarczej i nie wynika z amortyzacji to niestety żadne wytłumaczenie nie pomoże w uzyskaniu kredytu.

7. Firma niezarejestrowana w Polsce

Czasami dostaję pytania od moich Klientów: Panie Mirku, a co w sytuacji gdy prowadziłbym firmę w Niemczech lub w Wielkiej Brytanii? Czy wówczas mógłbym ubiegać się o kredyt hipoteczny? Niestety instrukcje udzielania kredytów przez nasze banki nie przewidują takiej możliwości.

Przygotuj się na każdą okoliczność

Jak widzisz uzyskanie kredytu hipotecznego przez osoby prowadzące działalność gospodarczą jest bardziej skomplikowane niż przez osoby uzyskujące dochód z umowy o pracę. Ubieganie o taki kredyt wiąże się z dużo większą ilością dokumentów, które należy złożyć wraz z wnioskiem kredytowym. W takich chwilach warto sięgnąć porady u osoby, która współpracuje z bankami na co dzień. Sprawdzi oferty poszczególnych banków, pomoże skompletować odpowiednie dokumenty i pomoże Ci przebrnąć przez procedury.